Что такое Price Action? Дословно, это «действие цены», то есть изменение графика цены в определенный момент времени.

Модель Price Action – это последовательность свечей, каждая их которых соответствует определенным условиям касательно самой свечи и положения относительно ближайших свеч. Знакомство с этим инструментом помогает трейдерам принимать успешные торговые решения.

Свечной анализ или анализ японских свечей пришёл на Запад около 20 лет назад. С тех пор он стал одним из важнейших элементов в техническом анализе финансовых рынков. Первым активным распространителем анализа японских свечей стал Стив Нисон. Когда-то давно он поехал в Японию и заметил, что японцы несколько иначе анализируют рынки. На Западе все применяли бары, а в Японии - свечи. С тех пор Стив начал активно собирать информацию о японских методах анализа рынков и через некоторое время он выпустил книгу под названием “Свечной анализ”, которая быстро стала бестселлером.

Уже давно большинство трейдеров используют японские свечи в качестве графического индикатора отображающего динамику цен эмитентов. Причин несколько: 1. Японские свечи очень популярны. Они осуществлены в любой торговой платформе. В интеренете огромное множество информации по анализу японских свечей. 2. Многие считают, что японские свечи самый удобный и легrо воспринимаемый формат отображения цен активов.

Свечной анализ базируется на форме свечи, после возникновения которой можно ожидать определенное движение на рынке с некой вероятностью. Когда мы говорим о price action, мы имеем ввиду комбинацию свечей, после которой мы ожидаем определенное движение рынка. В силу того, что в данном случае мы имеем дело с формацией свечей, вероятность дальнейшего движения повышается в отличае от одной свечи.

Основное отличие паттернов Price Action от фигур технического анализа заключается в том, что каждая последующая свеча в модели Price Action должна соответствовать определенным критериям. Вход в сделку происходит сразу после формирования последней свечи модели. При выявлении фигуры теханализа трейдеру нет необходимости дожидаться ее реализации: можно просто выставить стоп-заявку (отложенная заявка) на вход в сделку после того, как базовые условия фигуры были выполнены.

Price Action – самый чувствительный метод технического анализа. Он также может использоваться при торговле, основанной на других технических методах. Например, свечная модель Price Action может сигнализировать:

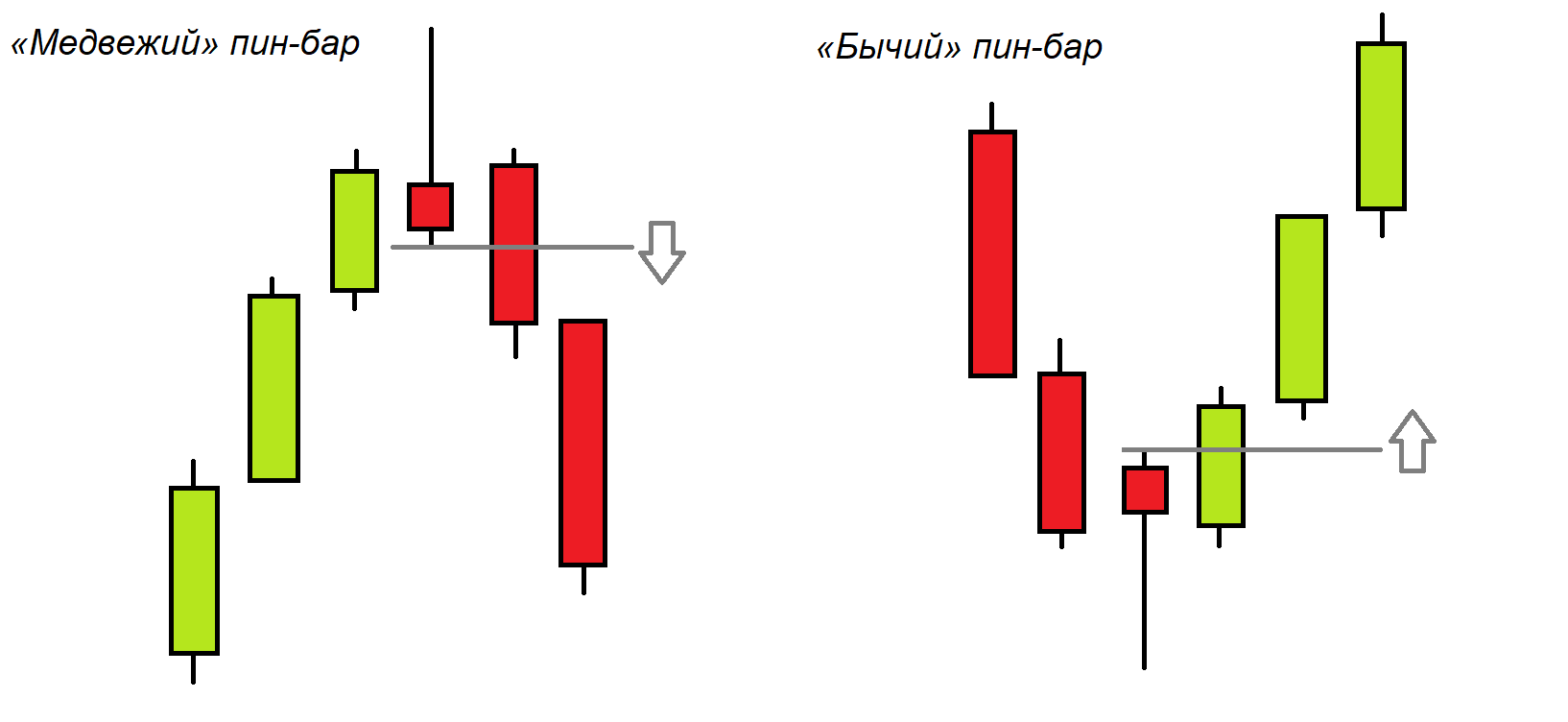

Пин-бар

Это разворотный паттерн*, состоящий из двух свеч. Первая свеча может быть любого вида. Вторая свеча имеет маленькое тело, длинный хвост с одной стороны и небольшой хвост с другой. Длинный хвост направлен в сторону начального тренда, а тело свечи находится между максимумом и минимумом первой свечи. Обязательное условие: максимум второй разворотной свечи является локальным максимумом на графике.

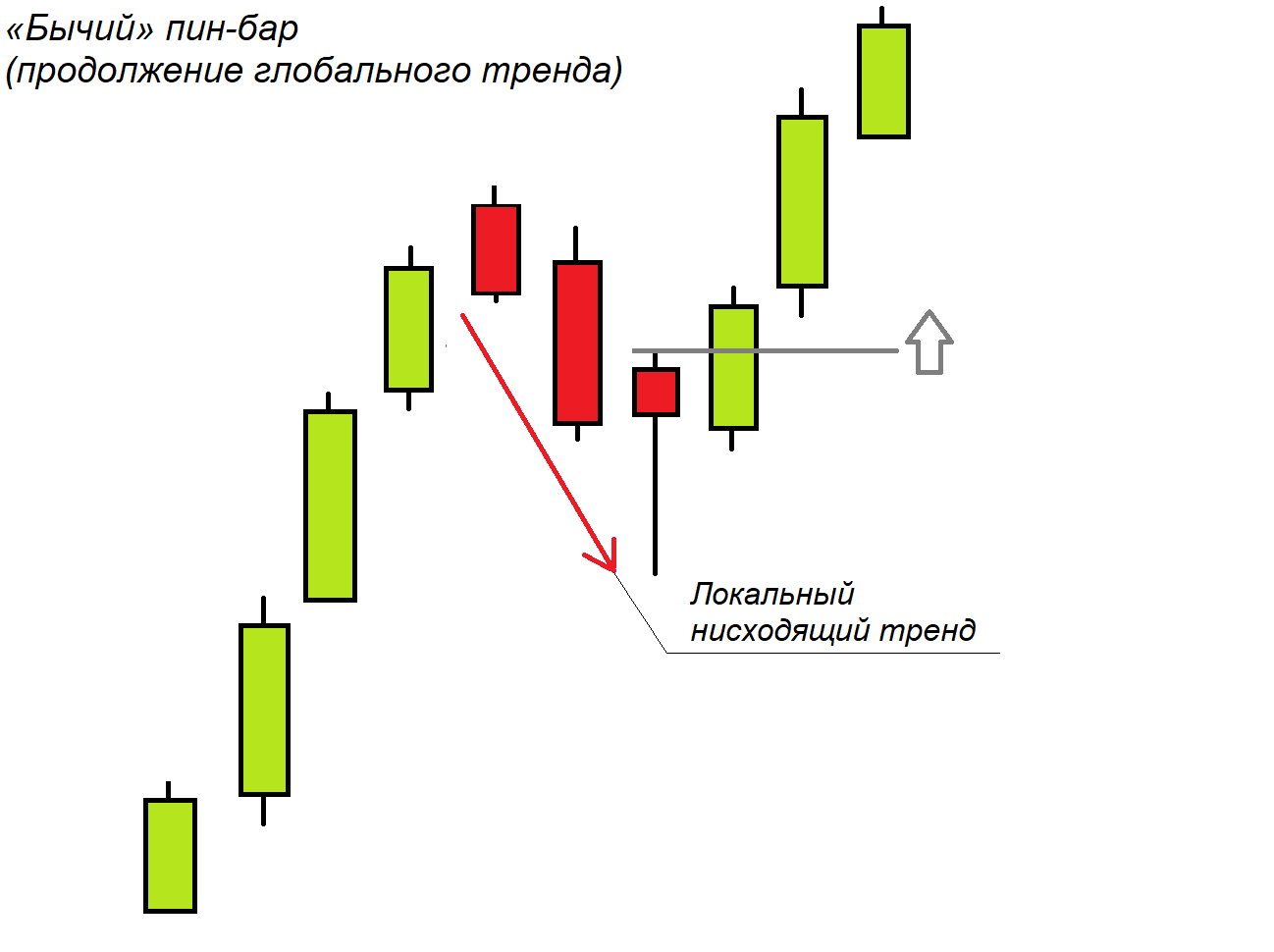

* Под разворотной моделью здесь и далее понимается формация, которая возникает перед сменой локального тренда. Это значит, что такая модель может предшествовать продолжению глобальной тенденции.

Вход в сделку по модели производится после пробоя минимума (максимума) пин-бара в случае «медвежьей» («бычьей») формации. Факторы, которые увеличивают сигнал пин-бара:

Повешенный. Перевернутый молот

Разворотная модель «Повешенный» похожа на «медвежий» пин-бар. Главное отличие – длинный хвост свечи направлен в противоположную сторону, то есть вниз. Верхняя тень свечи должна отсутствовать, либо быть очень маленькой. Максимум свечи «повешенного» выступает вершиной на графике с момента образования растущей тенденции. Усиливающие формацию характеристики аналогичны тем же, что и у пин-бара, за исключением одного: чем выше цена открытия разворотной свечи по сравнению с ценой закрытия предыдущей, тем сильнее паттерн.

Общепринятой точки входа согласно формации нет. Вот некоторые варианты открытия короткой позиции: после пробоя минимума разворотной свечи, после пробоя подтверждающей свечи (вторая свеча после разворотной).

Перевернутый молот – обратная к «повешенному» модель, которая возникает перед сменой нисходящего тренда на восходящий.

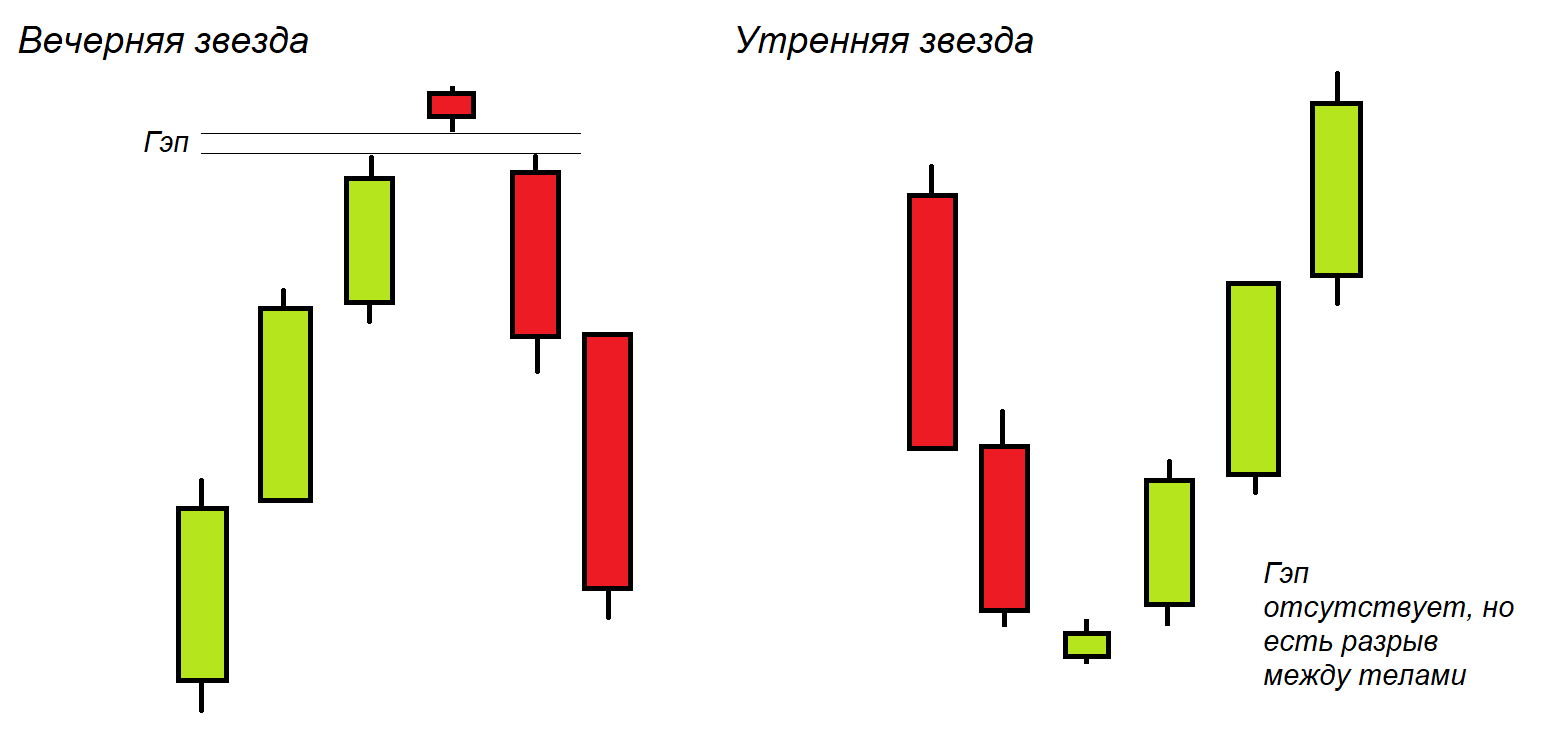

Утренняя (вечерняя) звезда

Разворотная формация «Звезда» состоит из трех свечей. Утренняя звезда возникает при нисходящем тренде и является предвестником подъема. Вечерняя звезда наоборот сигнализирует о развороте вниз восходящего тренда.

Необходимые условия паттерна «вечерняя звезда»:

Желательно, чтобы минимум хвоста центральной свечи располагался выше максимумов соседей. В этом случае вечерняя звезда формирует более сильный разворотный сигнал. Условия формации «утренняя звезда» зеркальны.

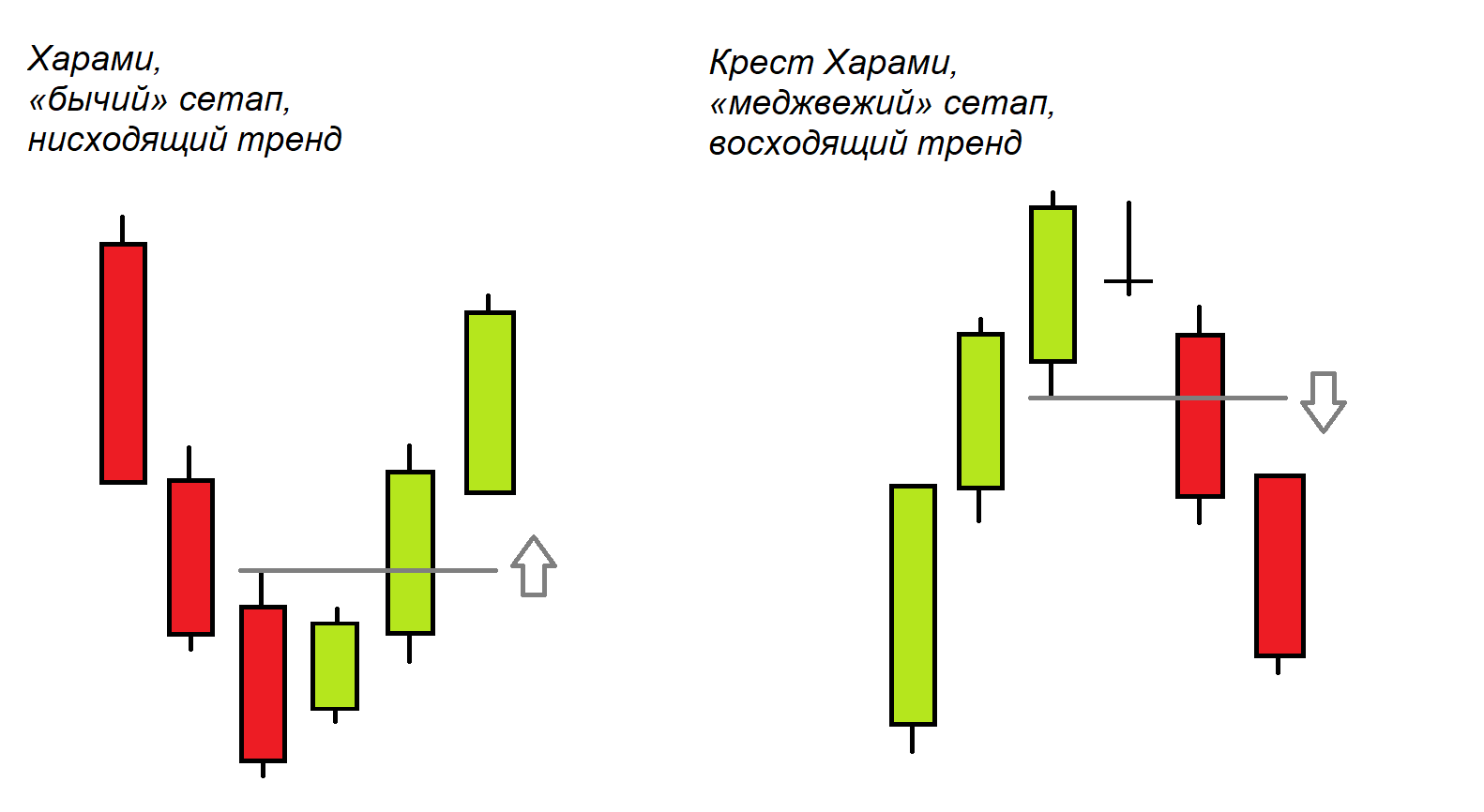

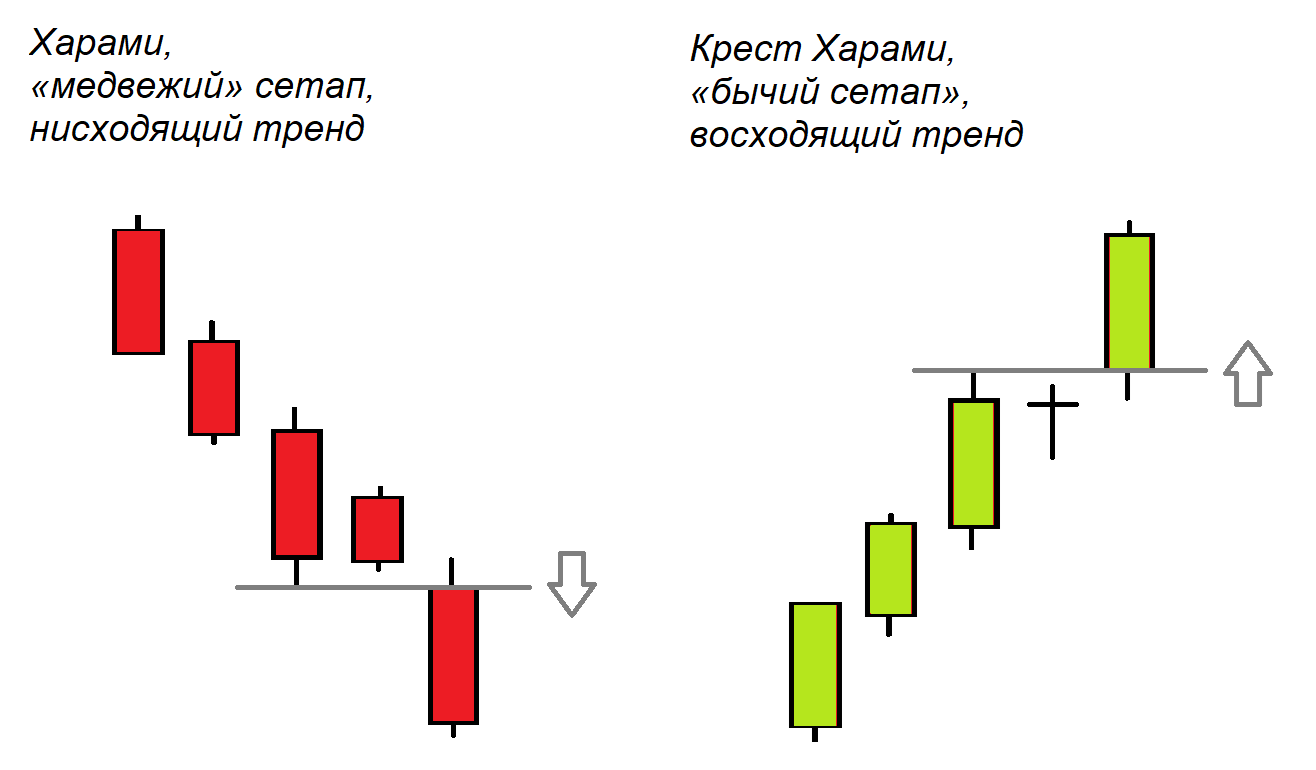

Внутренний бар (Харами)

В переводе с японского Харами означает «беременная девушка». Модель является двусторонней, то есть может использоваться в качестве сигнала как для продолжения тренда, так и для смены тенденции. Возникновение паттерна означает снижение активности участников торгов, что отражается в торможении цены на графике (консолидации). Отметим, что на российских интернет-ресурсах распространено ошибочное мнение, что внутренний бар – исключительно разворотная фигура.

Харами состоит из двух свечей. Размер второй свечи должен занимать примерно половину или меньше от размера первой и не может выходить за ее пределы*. Факторы, усиливающие модель:

* Тело второй свечи может выходить за пределы тела первой свечи.

Рассмотрим вариант, когда Харами предшествует смене нисходящей тенденции на восходящую (первый рисунок). Как правило, в этом случае тело первой свечи красное, а второй – зеленое. При этом закрытие второй свечи вблизи цены открытия первой усиливает формацию. Но нужно понимать, что вероятность возникновения больших ценовых разрывов на таймфреймах младше дневного мала (в случае ликвидных инструментов).

Крест Харами – частный случай паттерна Харами. Единственное отличие – в качестве второй свечи выступает любой доджи, то есть свеча без тела. Является более сильной моделью, чем обычный внутренний бар.

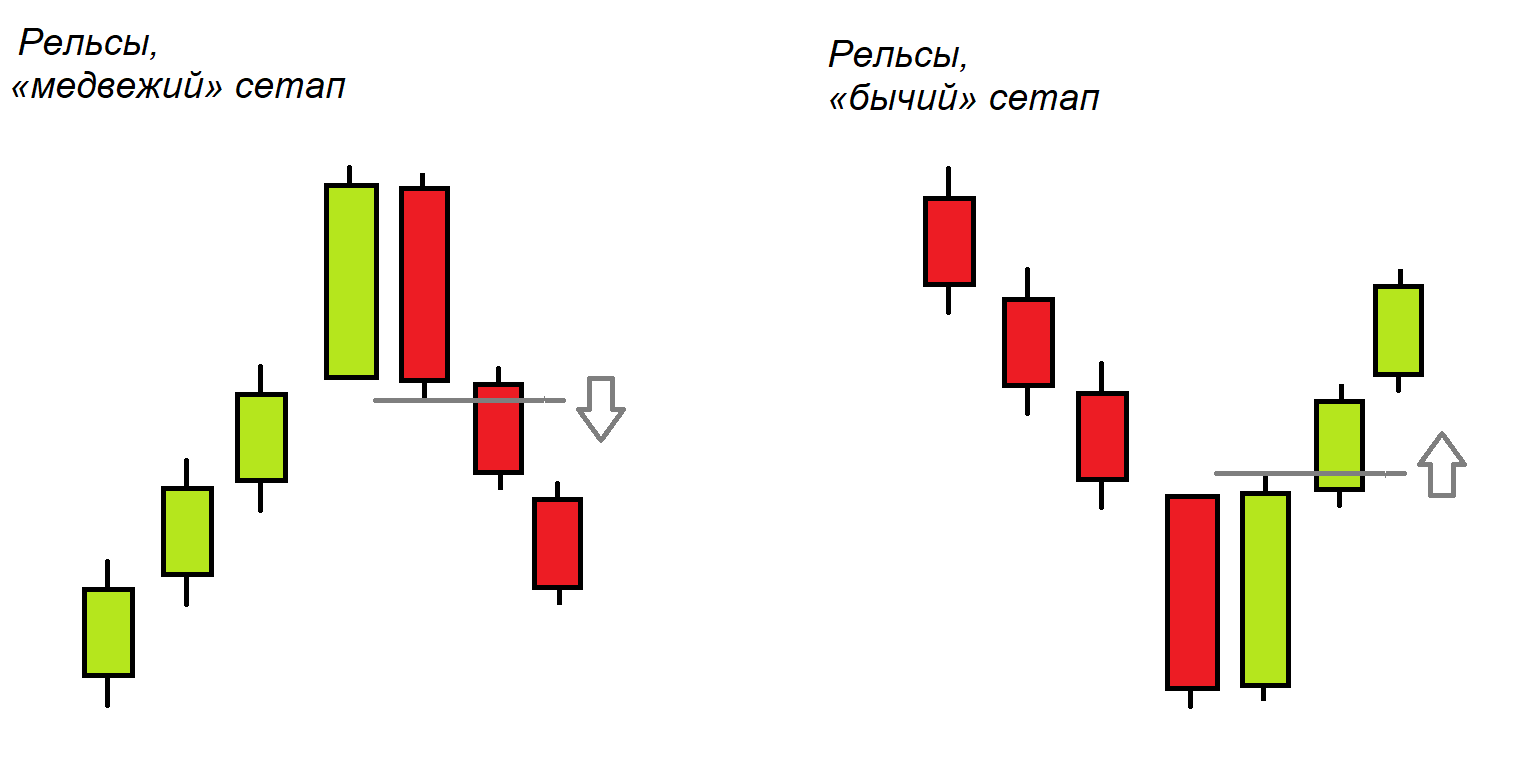

Рельсы

Представляет собой разворотную формацию, состоящую из двух свечей. Условия:

Вход в сделку обычно осуществляется на третьей свече после пробоя минимума (максимума) рельс в случае «медвежьего» («бычьего») сетапа.

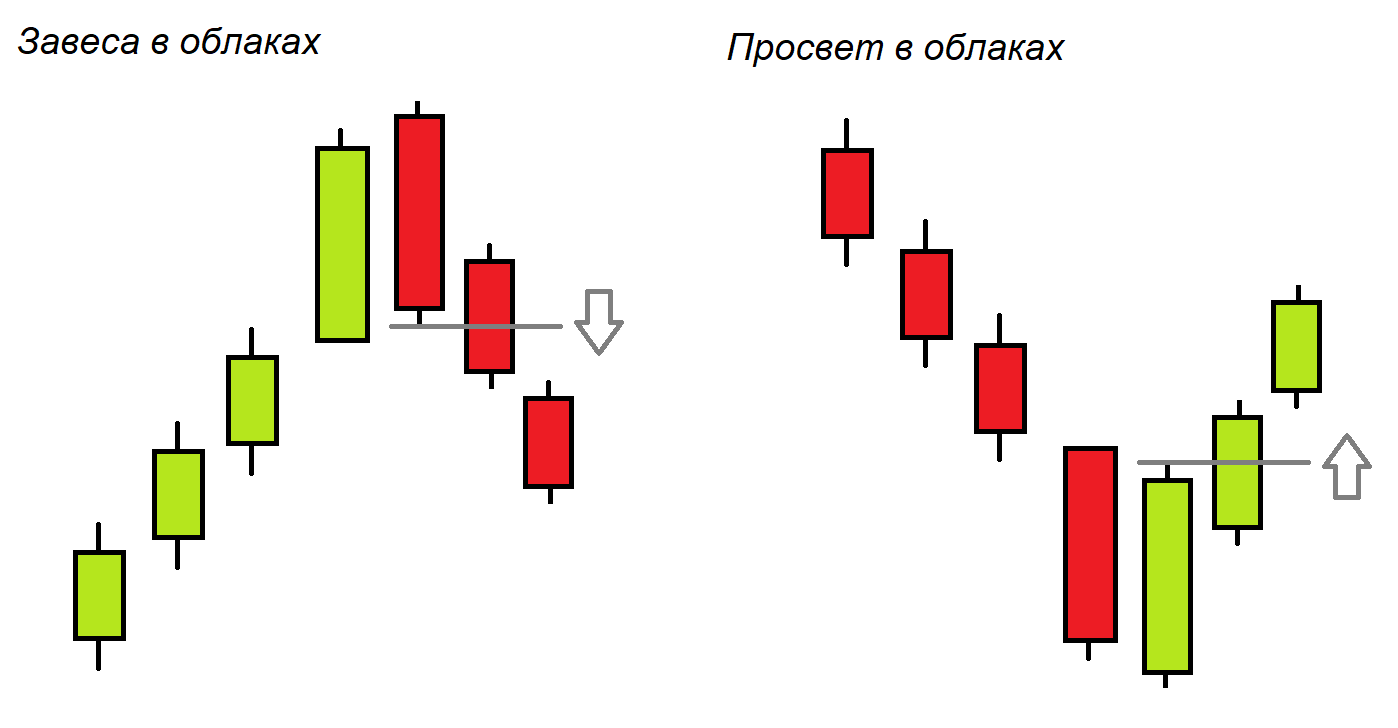

Просвет (завеса) в облаках

«Просвет в облаках» – это модель разворота цены наверх. Первая свеча является «медвежьей», а вторая (разворотная) – «бычьей», при этом желательно, чтобы обе имели достаточно длинные тела с короткими хвостами.

Минимум тела разворотной свечи расположен ниже минимума тела первой свечи, чем больше разрыв – тем сильнее паттерн. При этом цена закрытия «бычьей» свечи находится ниже цены открытия «медвежьей», но чем ближе – тем лучше. Наконец, последнее условие паттерна: тело второй свечи должно покрывать минимум 50% тела первой. Если вторая свеча полностью перекрывает первую, то модель превращается в «Поглощение» – более сильный паттерн.

«Завеса в облаках» – обратная к «Просвету в облаках» формация, сигнализирующая о развороте цены вниз. Как правило, «завесы» появляются на таймфрейме день или старше из-за обязательного условия ценового разрыва между телами свечей.

Сигнал на покупку возникает, когда третья свеча пробивает уровень закрытия второй свечи по направлению нового тренда. Английское название паттерна – Closing Price Reversal (CPR).

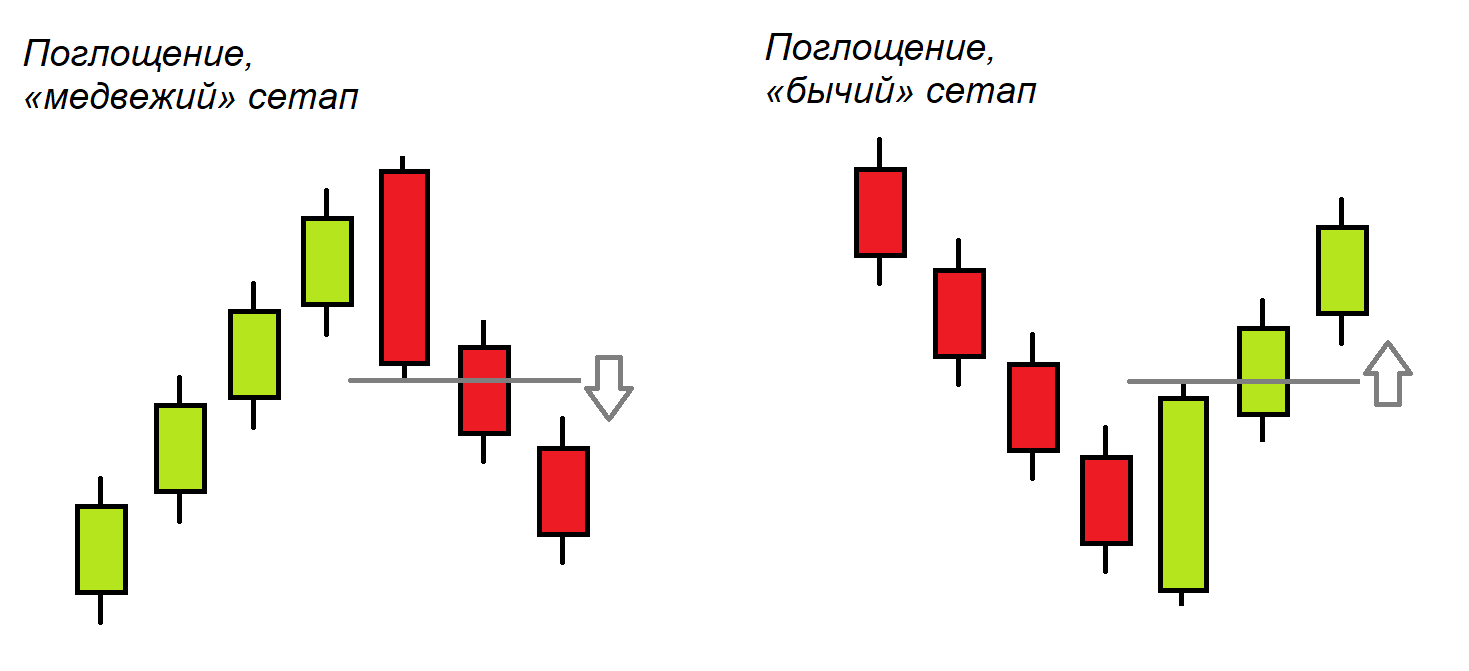

Поглощение

«Поглощение» – это сильный разворотный паттерн, вид которого зеркален по отношению к «Внутреннему бару». Сигнальная свеча своим телом полностью перекрывает первую свечу. При этом допускается, чтобы тело не покрывало хвостпервой свечи, который направлен в сторону первоначального тренда (наверх при «медвежьем» сетапе).

Как и в случае с другими моделями, нахождение вблизи уровней поддержки/сопротивления, перекупленность/перепроданность по осцилляторам и другие технические сигналы усиливают формацию. Другое название паттерна – «Внешний бар».

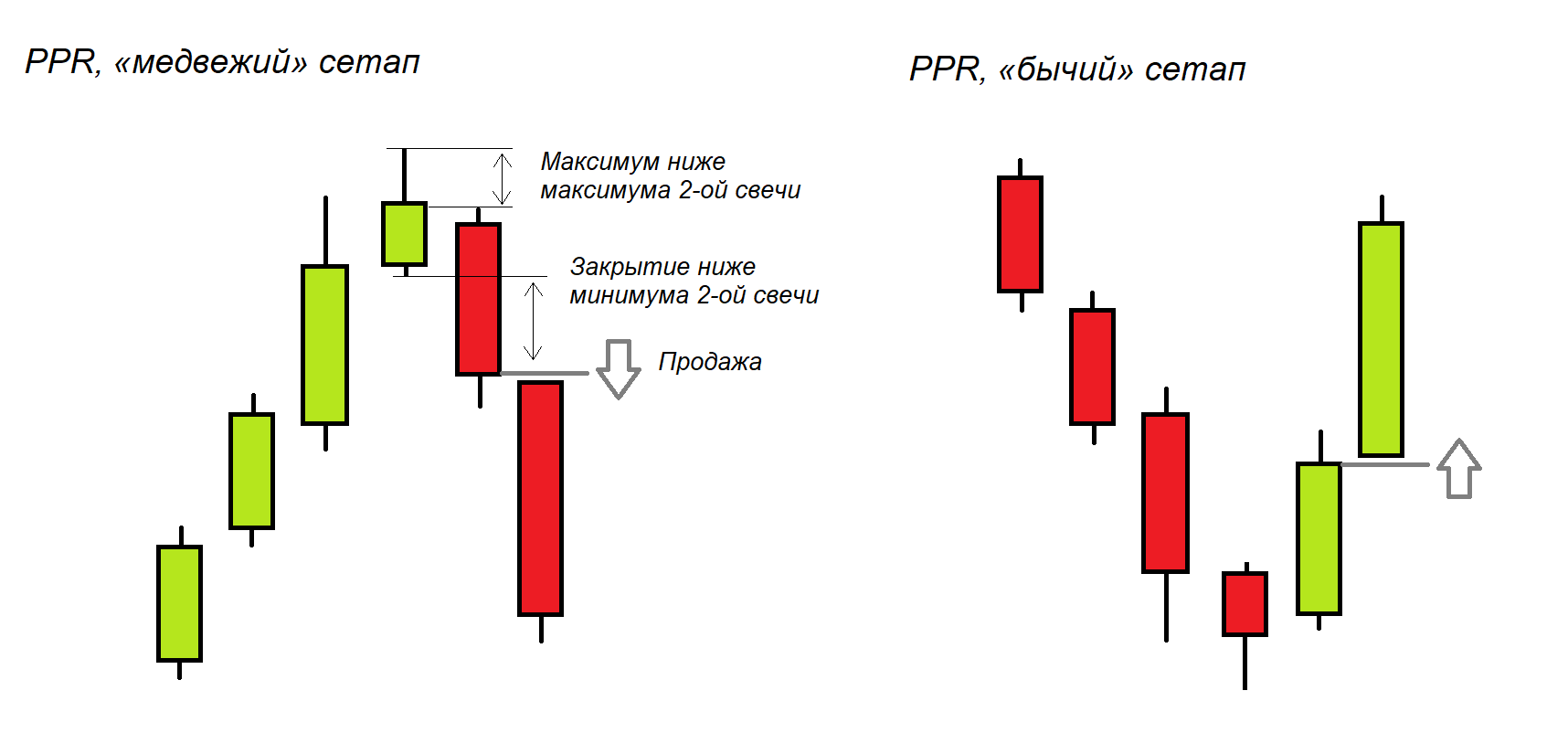

PPR

Pivot Point Reversal (дословно «осевая разворотная точка») – разворотная модель из трех свечей. Вторая свеча «медвежьего» сетапа устанавливает новый максимум. Следующая третья свеча не выходит за максимум второй свечи и закрывается ниже ее минимум. Важный момент: цвет первых двух свечей зеленый, а сигнальной свечи – красный. Открытие позиции происходит, как правило, сразу после открытия четвертой свечи.

Модель похожа на пин-бар, однако здесь нет необходимости, чтобы тело средней свечи находилось ниже (или выше при «бычьем» сетапе) цены закрытия первой свечи. При этом есть требование, чтобы цвет первых двух свеч соответствовал начальной тенденции.

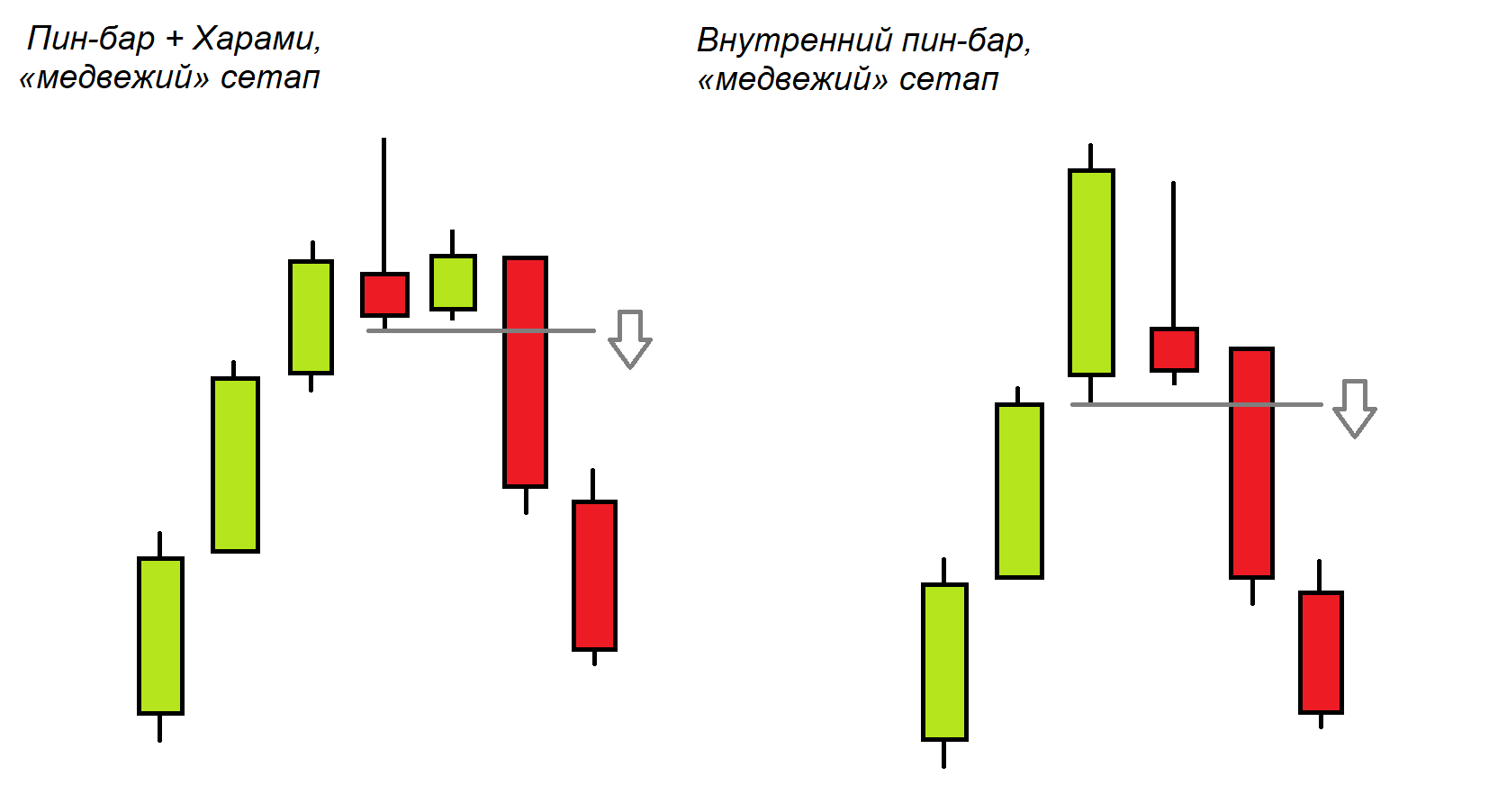

Комбинации Пин-бара и Внутреннего бара

Данная комбинация из двух паттернов имеет два основных вида. Первый вариант («Пин-бар + Харами») представляет собой две свечи: пин-бар и следующий за ним внутренний бар, тело которого направлено в сторону хвоста пин-бара. То есть если хвост пин-бара направлен вниз, то внутренний бар должен быть «медвежьим».

Второй вариант («Внутренний пин-бар»): пин-бар является одновременно внутренним баром. В данной формации опускается условие, согласно которому пин-бар образует локальный максимум (минимум) на графике.

Обе модели являются разворотными. Но, как и другие разворотные формации, могут давать сигнал на продолжение тренда при возникновении на коррекционном движении цены.

И вот еще один пример.

Применять Price Action необходимо после анализа (хотя бы визуального) общей технической картины на более старших графиках. Это нужно для правильного определения глобального тренда и потенциальных точек разворота (определяются с помощью уровней поддержки и сопротивления), около которых вы будете фиксировать прибыль.

Паттерны Price Action рекомендуется выявлять на часовом графике или старше. При этом модели, предполагающие разрыв между телами свечей, используются на таймфрейме от дневного и выше.

Сергей 2019-04-13 в 13:04:49

Спасибо, что вы постоянно публикуете очень интересные статьи. Всегда очень подробно и очень информативно. Хотелось бы еще увидеть статью про отдельные свечи технического анализа, но не просто по учебнику, а исходя из практики вашего применения.

Какие свечи наиболее правдоподобно указывают на движения, а какие можно не брать в расчет? Спасибо.